★ NEWS ★

• 随着全球经济结构的调整和中国经济形势的稳定向好,越来越多的跨国公司提高了在华研发中心在其全球战略中的地位。

• 与之相应也带来了一些外资研发中心税务优惠政策的申请以及其他相关问题。

• 8月13日,嘉中咨询合伙人John针对“外资研发中心及其相关的税收优惠政策”的闭门会议中,与在场嘉宾对相关认定条件及优惠政策做出了讨论。

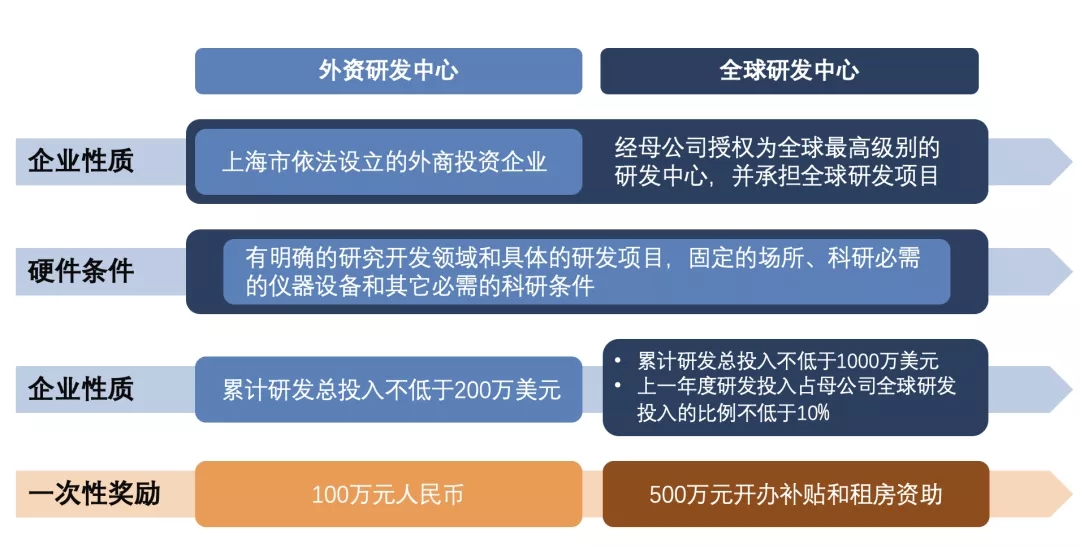

关于研发中心的认定

相关优惠政策:

· 重点技术改造专项资金:单个项目最高支持额度≤固定资产投资额的10%;

工业强基项目最高支持额度=固定资产投资额的20%≤5000万元;

· 技术先进型企业:享受企业所得税15%优惠税率;

· 软件企业税收优惠:国家鼓励的软件企业,自获利年度起,第一年至第二年免征企业所得税,第三年至第五年按照25%的法定税率减半征收企业所得税;对于重点软件企业,第一年至第五年免征企业所得税,接续年度减按10%的税率征收企业所得税;

· 技术转让所得免征、减征企业所得税:一个纳税年度内,居民企业技术转让所得不超过500万元的部分,免征企业所得税,超过500万元的部分,减半征收企业所得税;

· 研发中心进口设备免关税、进口增值税。

税务咨询专家Pat&Candy

讲解贴息政策以及优惠政策

中央进口贴息资金:以符合规定条件的技术或产品的进口金额乘以人民币汇率计算本金。按照不超过2019年6月30日中国人民银行公布的最近一期人民币1年期贷款基准利率作为贴息率。按照贴息本金乘以贴息率,每户企业不超过6,000万元人民币,给予贴息支持。

服务贸易专项资金-技术出口&国际服务外包收入贴息:以技术出口收汇金额作为计算贴息的本金,按照不超过中国人民银行公布的2020年12月31日前最近一期一年期人民币贷款市场报价利率(LPR)给予贴息支持。每户企业、单位支持金额不超过500万元人民币。

会议的最后,John和嘉宾就优惠政策以及认定标准展开了讨论,并且互相分享了一些案例,与在场嘉宾引起共鸣。

未来嘉中咨询也将会紧跟业务发展,举办内容丰富的闭门会议,通过我们的实践操作为客户带来更优质的交流与服务。

如需了解更多,请联系

Siyi (Marketing)

手机号 :173-1795-4785

邮箱:member@gfc-global.com